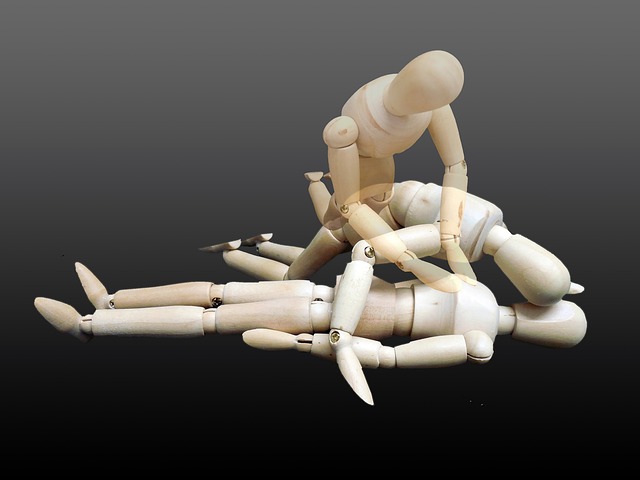

Es gibt Notlagen, vom Kfz-Unfall bis hin zur Naturkatastrophe, bei denen Personen nur mithilfe von anderen vor schweren Verletzungen oder sogar dem Tod bewahrt werden können. Wie man als Helfer in einer solchen Situation abgesichert ist, wenn man dabei selbst zu Schaden kommt.

Absicherung für Helfer

19.8.2019 (verpd) Wer im Interesse der Allgemeinheit hilft und dabei selbst verunfallt und dabei verletzt oder getötet wird, steht unter dem Schutz der gesetzlichen Unfallversicherung. Allerdings ist dieser Unfallschutz nicht immer ausreichend. Welche private Versicherungspolice hier einen Rundumschutz bietet.

Im Paragraf 2 SGB VII (Siebtes Sozialgesetzbuch) sind alle Personen aufgeführt, die per Gesetz bei einem Unfall während einer bestimmten Tätigkeit oder im Rahmen einer bestimmten Funktion unter dem Schutz der gesetzlichen Unfallversicherung stehen.

Laut Gesetz zählen hier unter anderem Personen, „die bei Unglücksfällen oder gemeiner Gefahr oder Not Hilfe leisten oder einen anderen aus erheblicher gegenwärtiger Gefahr für seine Gesundheit retten“.

Vom Ersthelfer beim Unfall bis hin zum Helfer bei sonstigen Gefahren

Gesetzlich unfallversichert sind laut Gesetz zum Beispiel Personen, die bei einem Unfall Erste Hilfe leisten oder die Unfallstelle absichern. Auch wer jemandem bei einer Panne eines zulassungs- oder versicherungs-pflichtigen Kfzs wie eines Pkws, Lkws, Motorrades oder Mofas hilft, und dabei verunglückt, beispielsweise während er die Pannenstelle absichern will, kann mit Leistungen aus der gesetzlichen Unfallversicherung rechnen.

Auch wer bei einer Naturkatastrophe wie einer Überschwemmung oder einem Erdbeben oder bei sonstigen Unglücken wie einem Hausbrand anderen hilft, obwohl er dabei das Risiko eingeht, selbst verletzt oder sogar getötet zu werden, ist dabei gesetzlich unfallversichert. Ebenso stehen Personen unter dem gesetzlichen Unfallschutz, die helfen, einen vermeintlichen Kriminellen, der verdächtig wird, eine Straftat begangen zu haben – wie zum Beispiel einen Einbrecher oder einen Taschendieb –, zu verfolgen oder festzunehmen.

Das Gleiche gilt für jemanden, der sich persönlich einsetzt, um einen anderen vor einem gewalttätigen Angreifer zu schützen. Eine ausführliche Beschreibung, wer als Helfer gesetzlich unfallversichert ist, gibt es auch im Webportal der Deutschen Gesetzlichen Unfallversicherung e.V. (DGUV). Welcher gesetzliche Unfallversicherungs-Träger im Einzelfall zuständig ist, hängt von den Umständen ab und kann direkt bei der kostenlosen Hotline (Telefonnummer 0800 6050404) der DGUV erfragt werden.

Der gesetzliche Unfallschutz hat jedoch Lücken

Der Versicherungsschutz im Rahmen der gesetzlichen Unfallversicherung hat aber auch Lücken: So besteht ein gesetzlicher Unfallschutz nicht, wenn man jemandem bei einer Fahrradpanne hilft und dabei verunglückt. Ebenfalls nicht gesetzlich unfallversichert sind Tätigkeiten, die dem eigenen Nutzen dienen, also wenn der Fahrer oder Beifahrer eines Pannenfahrzeugs versucht, das betroffene Fahrzeug wieder in Gang zu bringen, und sich dabei verletzt.

Die Leistungen der gesetzlichen Unfallversicherung, die einem Helfer zustehen, wenn er während einer der genannten Tätigkeiten so schwer verunfallt, dass er verletzt wird, entsprechen in der Regel denen, die einem Arbeitnehmer nach einem Arbeitsunfall zustehen würden. Darunter fallen zum Beispiel eine gesetzliche Unfallrente im Falle einer unfallbedingten Minderung der Erwerbsfähigkeit oder eine gesetzliche Hinterbliebenenrente, falls der Helfer während einer der genannten Tätigkeiten tödlich verunglückt.

Allerdings reichen die Leistungen der gesetzlichen Unfallversicherung oft nicht, um die Mehrkosten und Einkommensverluste auszugleichen, die sich zum Beispiel aus einer unfallbedingten Invalidität für den betroffenen Helfer oder bei seinem Tod für seine Hinterbliebenen ergeben können.

Rundumschutz, nicht nur bei schweren Unfällen

Damit man auch nach einem schweren Unfall mit dauerhaften Gesundheitsschäden finanziell abgesichert ist – egal, ob für die Verletzungsursache ein gesetzlicher Unfallschutz besteht oder ob der gesetzliche Unfallschutz ausreicht oder nicht –, empfiehlt sich eine private Absicherung.

Beispielsweise lassen sich mit einer privaten Unfall- sowie einer Erwerbs- oder Berufsunfähigkeits-Versicherung unter anderem Einkommensausfälle aufgrund einer unfallbedingten Invalidität absichern. Eine Erwerbs- oder Berufsunfähigkeits-Versicherung leistet jedoch nicht nur, wenn die Berufs- oder Erwerbsminderung die Folge eines Unfalles ist, sondern auch, wenn sie aufgrund einer Krankheit eintritt.

Eine Risiko-Lebensversicherung ermöglicht zudem einen ausreichenden finanziellen Schutz für die Angehörigen, wenn man verstirbt – und auch hier spielt es keine Rolle, ob der Tod infolge eines Unfalles oder auch einer Krankheit eingetreten ist.